副業をするなら開業届を出しておきましょう!!

- …え?そんなに仰々しいことをしなきゃいけないの!?

- 届出??名前だけでも難しそう…

- やっぱりWebライターなんて辞めようかな…

そんな声が聞こえてきそうです。

そんな思いでこの記事にヒットしたあなたはもう大丈夫!!

freee開業を使えば無料で税務署に行く必要すらなく簡単に開業届が出せちゃうんです。

開業届を出すメリットデメリットもご紹介しています。

副業なので会社にバレたくない人向けの情報も書いてあるので、読んでみてくださいね。

画像付きで解説していきますので、一緒に見ていきましょう!

目次

freee開業を使った開業届けの手順

まずは、freee開業のサイトにアクセスしましょう。

無料です

開業freeeはこちらアクセスすると、以下のような画面が表示されます。右上の『無料で始める』をクリックします。

メールアドレス及びパスワードを入力し、登録ボタンを押します。

これでfreee開業への登録準備が完了です。

続いて、開業届に必要な事項『個人情報』を入力しましょう。

主に働く場所は「自宅で働く」で大丈夫です。主になので。

仕事の種類や概要は、以下でOKです。

- 仕事の種類:フリーランス

- 仕事の概要:ライター

次に屋号と事業開始日を入力します。

屋号については「後でも可」と書いてありますが、すぐ副業を開始する方は入力しておきましょう。

「事業開始日は収益が発生した日から」です。

収入(所得)の種類は「事業所得」を選択します。

従業員は基本いないと思いますが、状況に応じて変更しましょう。

確定申告の種類は「青色申告55万円控除」を選んでおいてください。

「白色申告の方が簡単だからその方が良い」と聞いたことがありませんか?

実はその情報はもう古いです。

今は青色申告とほとんど手間が変わらないのに、白色申告は確定申告の恩恵を受けることができません。

会計ソフトを使えば青色申告でも簡単にできますから、確定申告の恩恵を最大限に受けられる「青色申告55万円控除」を選択しておいてください。

先ほど住所を入力したので、最寄りの税務署が自動的に表示されます。

お住まいの地区によっては複数の選択肢があるようです。

書類の提出方法を選択します。

スマートフォンの機種によっては電子申請可能です。

対応していない場合はパソコンとカードリーダーで対応できます。

確定申告をする際に、電子申請をすると控除が10万円アップします。(55万円+10万円の65万円控除)

ですので開業届を出すなら、確定申告用の環境を整えることも考えて「スマホ」か「PC +カードリーダー」で電子申請する方が良いでしょう。

ここでは、スマホで申請するパターンを選択します。

【書類を確認する】を押すと、作成された書類を見ることができます。

とうとう個人事業主まであと一歩!

電子申請にはスマートフォンのアプリが必要です。

QRコードをスマホで読み取り、APP STOREからインストールしましょう。

その後、電子申告開始ナビを押します。

電子申告開始ナビのページに遷移します。今回はスマホで申請を選択します。

e-TAXの利用者識別番号を持っている方は『持っている』

持っていない方はここで登録しておきましょう。

※『2.電子申告に必要なアプリをインストール』は一つ前のページでインストールしていれば不要。

マイナンバーカードの利用者識別番号を登録します。

登録すると、QRコードが作成されます。

これですね。スマホで読み取り「マイナポータル」のアプリからマイナンバーカードを紐づけます。

『登録確認結果の確認』を押し、マイナンバーカードとの紐づけが完了していれば【受付完了】が表示されます。

電子申請の準備が完了しました。

『開業届を提出』を押すと、【電子申告ナビ】が終了し、

【①書類の提出先を選択しましょう】の画面に戻ります。

画面を下までスクロールし、マイナンバー及び利用者識別番号を入力し、書類の提出・受付結果の確認を行います。

QRコードが作成されるので、スマホで読み取り、指示通り進めると電子申請を送信します。

スマホの操作が完了したら、パソコン画面に戻り、受付結果の確認を行います。

4箇所の受付結果が【受付完了】となっていれば、【次へ】を押します。

おめでとうございます!

これであなたも個人事業主です。

電子申請って本当に楽ですよね。

パスワードさえ覚えていればスムーズに進みます。パスワードを忘れると大変なので、忘れないよにしておきましょう。

開業届を出す3つのメリット

そもそもなぜ開業届を出すのでしょうか?

もちろん開業届を出すと良いことがあるから出すんですよね。

ここでは開業届を出すと得られるメリットを3つご紹介します。

- 最大65万円の青色申告特別控除が使えるようになる

- 損失の繰越ができる

- 屋号をつけた口座が開設できる

順番に解説します。

最大65万円の青色申告特別控除が使えるようになる

開業届を出す大きなメリットの1つ。最大65万円の青色申告特別控除が使えるようになります。

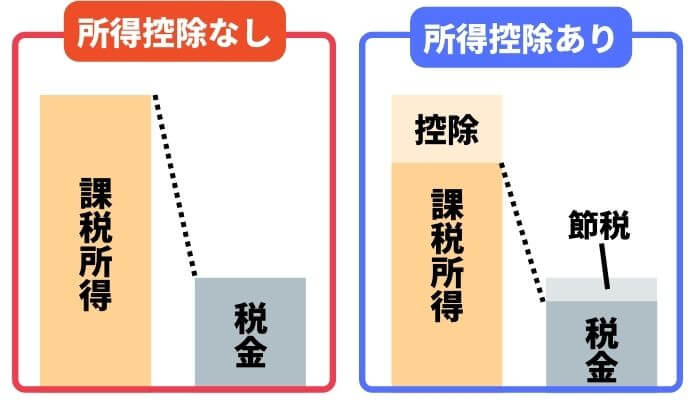

控除とは、事業で得た所得を「差し引く」ことです。

控除を使って所得を差し引くとどんな良いことがあるのか?

ズバリ、支払う税金が安くなるんです。

そもそも税金は事業を行なって得られる所得に対してかかります。この所得が差し引かれるわけですから、支払う税金が安くなります。

ざっくり計算ですが、65万円の控除が使えれば13万円くらいの節税になるんです。

Webライターとして稼ぐようになると1万円……いや、1,000円を稼ぐ大変さとありがたみを感じるはずなので、この特別控除はとても大きいですよ。

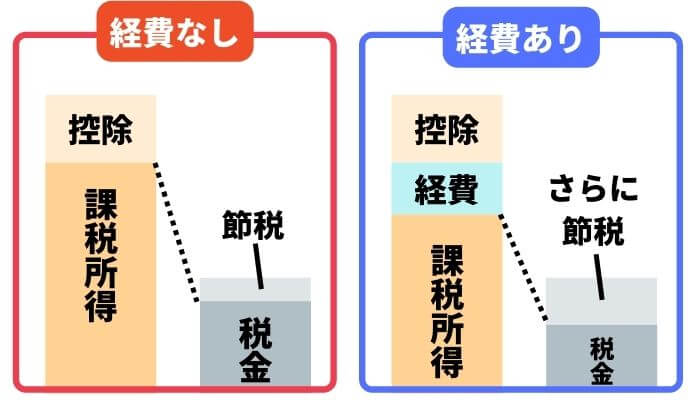

開業届を出すと経費の範囲が広がります。これも大きなメリットなのですが、Webライター初心者の方にはあまり関係ないことが多いので補足としています。

広がる経費の範囲について特に大きいのは、家族に給料を出しても経費になること。(事前に青色事業専従者給与に関する届出書の提出が必要です。)

ただし、Webライターとして開業届を出した場合、いきなり家族に給料を出すことはあまりと思います。

給料を出すことはなくても、経費はとても大切です。ここでは、経費について簡単に触れておきます。

経費も課税所得を減らせるので、支払う税金が減ります。

Webライターが経費にできるものは以下のようなものがあります。

- パソコン

- ネット回線費用

- カフェ代(仕事をした場合)

経費にできるかどうかは、「自信を持って仕事で使っていると説明できるか?」です。

例えば、パソコンは買ったけど仕事には使っておらず、ゲームばっかりやっているなら経費としては認められません。

逆に1次情報の取材のために、どうしても必要でゲームを買った場合は経費として認められる場合があります。(100%ではない可能性が高い。)

このように経費はハッキリとした線引きが難しく、最終的には「自信を持って仕事で使っている」と説明できるかどうかを基準にしましょう。

損失の繰越ができる

損失の繰越ができるようになります。

損失の繰越とは今年は赤字であった収支を、翌年に持ち越すことができるのです。

例えば、開業届を出した年はパソコンを買ったりして25万円の費用がかかったとします。

それに対して収入は5万円だったとしましょう。

するとその年の収支は「5万円(収入) – 25万円(経費) = -20万円」です。

その年は特に恩恵がありませんが、翌年恩恵に預かれます。

例えば、翌年は年間の収益が120万円(月に10万円稼げたと想定)で、経費は5万円だったとしましょう。

すると、「120万円(収入) -5万円(経費) = 115万円」となり、さらに青色申告特別控除の65万円を引いた「50万円」に対して税金がかかる計算です。

ところが、前年の「−20万円」を繰り越せるので「50万円 – 20万円 = 30万円」となり、「30万円」に対して税金がかかるようになります。

つまり、支払う税金が安くなるということです。

屋号をつけた口座が開設できる

開業届を出すと、屋号をつけた銀行口座が開設できます。

屋号は必ず必要なものではありませんが、ビジネスをするには何かと便利です。

モチベーションにもつながるので、屋号付きの口座を開設しておきましょう。

開業届を出すデメリット

開業届を出すデメリットもあります。

- 失業手当が受けられなくなる可能性がある

- 扶養に入れなくなる可能性がある

- 帳簿付けをしなければならない

順番に解説します。

失業手当が受けられなくなる可能性がある

会社員であれば失業した時に失業手当がもらえます。

ですが、副業をしていると失業手当がもらえなくなる可能性があるので注意しましょう。

なぜなら、失業手当の受給資格に「現在職業に就いていないこと」という項目があるからです。

つまり、Webライターが立派な「職業」と判断されると失業手当がもらえません。

ただし「副業での勤務時間を週20時間以内とする」という項目もあるので、副業のレベルですと説明ができれば受給できる場合もあります。

ハローワークに副業をした日を申告するなど手続きが必要ですが、対応策はあるということを覚えておいてください。

扶養に入れなくなる可能性がある

開業届を出すと扶養に入れなくなる可能性があるので注意です。

扶養には大きく2種類あります。

- 税金の扶養

- 社会保険の扶養

それぞれ簡単に解説しますが、一言で言うと「年間の利益が130万円未満なら大丈夫」と覚えておいてください。

もし該当しそうな場合は、以下のようなサイトで詳しく調べてみてください。

参考サラリーマンの妻が青色申告しても、扶養家族でいられるか?

税金の扶養

税金の扶養は、扶養をする人が得をする制度です。

税金の扶養により配偶者控除や配偶者特別控除を受けられ、納める税金が安くなります。

細かい話を割愛すると「年間103万円までは控除を受けられる」と覚えておきましょう。

社会保険の扶養

社会保険の扶養とは、扶養してもらう人が得をする制度です。

社会保険の扶養により、健康保険料や年金の負担をせずに制度が利用できます。

細かい話は割愛すると「年間の収入が130万円を超えると扶養を外れる」と覚えておきましょう。

ただ、103万円を超えると扶養が全く受けられなくなるわけではなく、配偶者特別控除により段々と控除の額が減ります。

配偶者特別控除は収入が150万円未満の場合の受けられますので、150万円までは控除が受けられると覚えても良いでしょう。

帳簿付けをしなければならない

メリットで解説した「最大65万円の青色申告特別控除」を受けるためには、複式簿記で帳簿付をしなくてはなりません。

3月に「確定申告がー!確定申告がー!」と良く聞くのは、この帳簿付ができていない人ですね。

「複式簿記で帳簿付」と聞くと難しそうに感じるかもしれませんが、昔に比べて今はだいぶ楽になっています。

- クレジットカード

- 会計ソフト

この2つがあれば半自動で帳簿付が行えるので、ぜひ活用しましょう。

副業が会社にバレないか心配?2つ守れば大丈夫!

開業届なんて出したら会社に副業がバレちゃうんじゃないの?と思われるかもしれません。

結論を言うと、開業届を出しただけでは副業をしていることはバレません。

副業がバレるのは次の2つのパターンです。

- 確定申告の際に、住民税の納付を「自分で交付」にしなかった

- 同僚や上司に副業していることを話してしまう

逆に言うと、この2つを守っていれば副業は99.9%バレません。

- 確定申告書の住民税納付方法に自分で納付に丸をつける

- 上司や同僚に話をしない

順番に解説します。

確定申告書の住民税納付方法に自分で納付に丸をつける

開業届を出すと確定申告が必要です。

確定申告をすると副業がバレると思われがちですが、ちょっと違います。

正しくは「住民税の徴収額が増えるとバレる」のです。

副業収入にも住民税がかかるので、その分の徴収が会社に行くと「なんか多くないか?」と気づかれるとバレます。

対策は、確定申告書の住民税納付方法のところで「自分で納付」に丸をつければ大丈夫。

こうすれば会社に徴収がいかず、バレることはありません。

そもそも、徴収税が多いかどうか気づけるかどうかは事務の担当者が注意深くみていて、本業の収入を考えた時に明らかに多すぎる時にバレるだけです。

副業がバレる頃には、会社を辞めても大丈夫なくらい稼いでいるかもしれませんよ。

上司や同僚に話をしない

実は、副業がバレるパターンでもっとも多いのは、上司や同僚に副業をしていると自分で話してしまうことです。

そんなわけないだろうと思われがちですが、人はうまくいっていることを話したがります。

- つい自慢したくてポロッと

- 仲の良い同僚にポロッと

- お酒の席でポロッと

信頼している同僚でもしゃべるのはNG。

その同僚が誰かに話してしまい、そのことを上司や会社に話してしまう可能性もあります。

副業がバレないためには「絶対に誰にも話さない」ようにしましょう。

家族くらいならいいですけどね。

これで副業がバレる!?ちまたで聞くウワサに回答します

副業バレについてはいろいろとウワサがあるので、ここでよくあるウワサについて説明をしておきます。

マイナンバー制度でバレる

これはデマです。

マイナンバーは民間企業の利用範囲が厳格に決められれていて、個人の収入まで把握できません。

つまり、会社が勝手に情報を得ることはできないのです。

安心してください。

報酬や給料が手渡しならバレない

これは半分本当かもしれません。

確かに手渡しならバレないかもしれません。でも脱税です。

副業がバレるのは犯罪ではありませが、脱税は犯罪です。

確定申告をしないと、もっとリスクが高くなってしまうので注意しましょう。

まとめ:開業届けを出すのは簡単!税務署に行かずに個人事業主になろう

freee開業を使って、開業届を出す手順を解説してきました。

freee開業を使えば、税務署に行く必要すらなく個人事業主になれます。

開業届を出すメリットデメリットを理解して、開業届を出しておきましょう。

とはいえ、Webライターとして活動するならいずれ出すことになります。

早めに出した方が使える経費が増えますし、そもそも個人で事業を始めたら出さなくてはならないものです。

早めに出しておきましょうね。